【相談事例10】

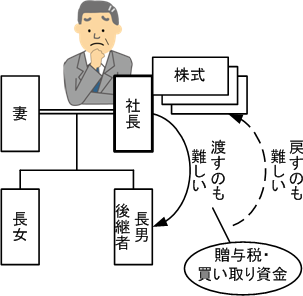

私は製造業を経営しています。 今年70才になりました。 長男が専務として会社に入っています。 将来は長男に会社を継いでもらいたいと思っています。 最近、会社の株を含めた相続対策について、税理士の先生や金融機関からいろいろ言われるようになりました。 いろいろな方法があるようですが、よくわからないです。 どのように進めたらいいのでしょうか? |

| この事例の信託契約書のサンプルはこちら |

動画解説 家族信託

事業承継 編

(1) これまでの方法では・・・

戦前なら、隠居と家督相続により、会社の株を渡すことは簡単でした。

「家督を長男に渡すことにした。みんな頼むよ」と宣言して、先代は隠居。

後継者は株を持つことにより、実権を握りました。

贈与税(相続税)もほとんどかかりません。

ピンチになれば先代が助けてくれました。

そして後継者も一人前に育っていきます。

ですから日本は有数の長寿企業がある国になったのだと思います。

株を後継者に渡す方法としては大きく3つありました。

- 生前贈与

- 売買

- 遺言

しかし、これら3つの方法も隠居や家督相続に比べると、財産を渡す方法としては不便です。

生前贈与

いっぺんに贈与すれば多額な贈与税。

少しずつ贈与すると、長い年月がかかります。

その間に先代に万一のことがあったら贈与ができなくなります。

後継者が不適格でも、株を返してもらう事が困難。

売買

後継者に買取資金が必要です。

通常は融資を利用しますが、大きな利息負担が生じます。

また、先代に多額の譲渡取得税が課税される場合があります。

後継者が不適格でも、株を返してもらう事が困難。

遺言

先代が死亡して初めて株が渡るので、株を生前に渡して、後継者を試すことも、助けることもできません。

先代が株を持ったまま認知症や脳卒中などで判断力がなくなると、役員の選任など会社の運営に支障が生じる場合があります。

このように、隠居や家督相続と比べると、

現代の法律では、株を渡すには問題となる点があります。

(2) 家族信託なら解決できる

ところが家族信託ならこのような問題が解決できます。

隠居と家督相続の制度が復活です。

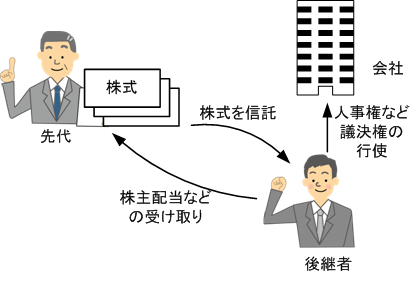

相続発生前

株を後継者に信託します。

これにより議決権は後継者に渡り、後継者は会社の実権(例えば人事権)を握ります。

一方で、必要に応じて、先代にも後継者の会社運営に指図ができる「指図権」を残します。

ですから後継者が完全に実権を握るわけではありません。

このような仕組みを作ることにより、後継者の適性を試しつつ、後継者を一人前に育てることができます。

また、配当をもらう権利などの受益権は先代に残すので、会社の実権(人事権など)を渡しても、贈与税はかかりません。

これまでは、会社の実権を渡すには、株を贈与や売買、相続まで待つしか方法はありませんでした。

しかし、家族信託なら、信託契約書だけで、贈与税もかからずに会社の実権を渡すことができます。

先代が元気なうちに、会社の実権を渡せるので、先代が認知症などになっても、後継者がすでに実権を握っており問題は生じません。

また、受益権を少しずつ贈与するなど、相続税対策も可能です。

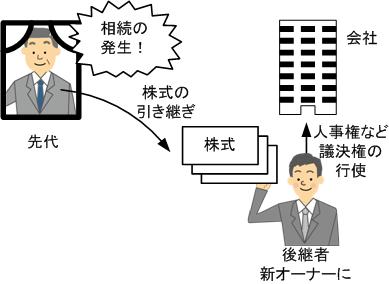

相続の発生

先代が亡くなると、受益権(配当をもらえる権利など)も後継者に渡ります。

もちろん、受益権を配偶者など、別な人に渡してもかまいません。

このとき相続税で処理されます。

信託設定時に贈与税はかかりませんが、相続のとき相続税はかかります。

このように家族信託では遺言と同じことができるのです。

それどころか、妻が亡くなったら子供、子供が亡くなったら孫、などと、何代にも渡って受け継ぐ人を指定できます。

これは遺言ではできないことです。

最終的に、受益権が後継者に渡れば、株の譲渡が完全に完了です。

このとき信託が終了となり、後継者がオーナーとして会社を運営していきます。

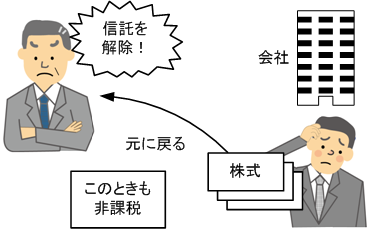

後継者が不適格なら

せっかく株を渡し、実権を渡しても後継者が不適切な場合も家族信託なら対処できます。

先代1人の判断で信託を解約できるのです。

このときも、贈与税等の課税はありません。

行きも非課税なら帰りも非課税です。

ですから家族信託なら、後継者に会社の実権を渡した後も、後継者が不適切な場合や、不幸にも事故や病気になった場合にも対処できます。

隠居して後継者を見まもりながら、事業の引き継ぎができるのですね。

| この事例の信託契約書のサンプルはこちら |